Los wallets digitales no son solo una tendencia a la que los bancos pueden sumarse, sino una necesidad en un mercado que ya está sobresaturado en algunas áreas. En relación a ello, Giesecke+Devrient ha definido tres fórmulas para que las entidades conviertan sus wallets digitales en super wallets centrados en el cliente.

Y es que, su adopción está en crecimiento y actualmente, a nivel global, el 53 % de los consumidores utilizan una cartera móvil. El nivel de uso varía entre el 25 % en Alemania, el 65 % en Brasil y el 88 % en India1.

“Muchos clientes ya utilizan estas tecnologías y otras similares en su vida diaria y ahora esperan que su banco haga lo mismo y les proporcione una gama equivalente de productos y servicios digitales reunidos de forma compacta en una app”, comenta Dr. Carsten Wengel, responsable de Ventas & Distribución del negocio de Tarjetas & Pago Digital de G+D.

Super wallets centrados en el cliente

G+D y su partner estratégico Netcetera han definido tres fórmulas para que los bancos conviertan sus wallets digitales en super wallets centrados en el cliente:

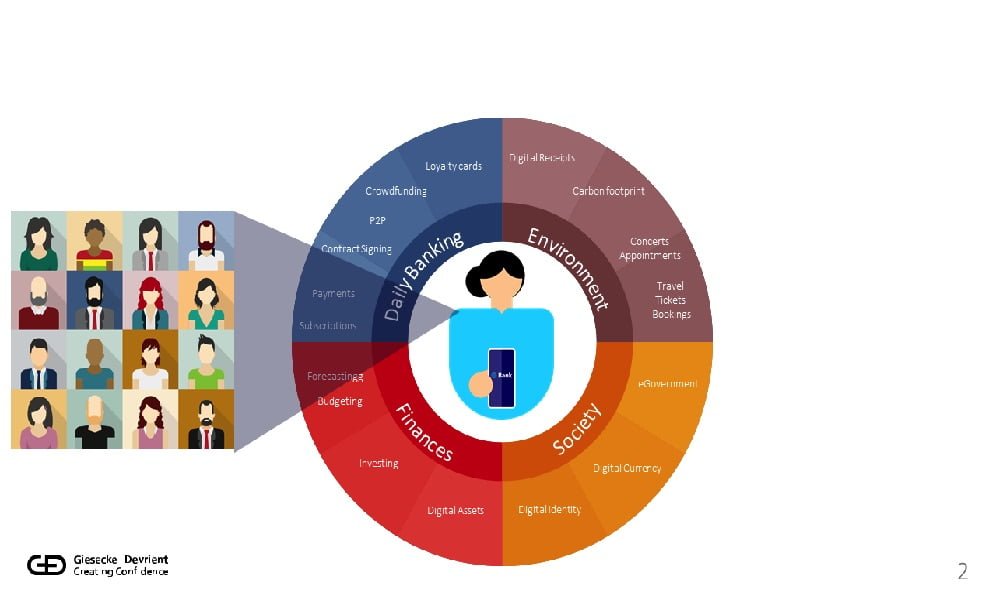

- Satisfacer las necesidades de los grupos objetivo. Los super wallets no se limitan simplemente a servicios financieros puros, como transacciones, sino que cubren completamente todas las necesidades del actual estilo de vida de una base de clientes muy variada, independientemente de su edad, su competencia tecnológica o su conocimiento financiero. Los super wallets permiten a los bancos ofrecer una amplia gama de servicios a la variedad de grupos de clientes objetivo: desde servicios bancarios tradicionales y opciones de pago para préstamos, inversiones, seguros y criptomonedas, así como viajes o incluso servicios relacionados con la sostenibilidad. Las soluciones bancarias del futuro satisfacen las demandas de los clientes que desean utilizar soluciones digitales de manera sencilla y rápida, mejorando así la experiencia del cliente fieles a un lema: una app para todas las circunstancias.

El paso de los wallets digitales a super wallets centrados en el cliente

- Construir un ecosistema centrado en el cliente. La base de los super wallets y las ofertas integradas que cubran las necesidades de los clientes son ecosistemas fuertemente interconectados. Los bancos deben estar en el centro de estas redes de organizaciones asociadas y proveedores complementarios y actuar como actor principal, con independencia de si se trata de un ecosistema creado por ellos mismos o no. De esta forma, los bancos minoristas tradicionales pueden sobrevivir en el competitivo mercado de servicios financieros y asegurarse una posición sólida en el universo digital de sus clientes a través de un valor agregado genuino.

- Ofrecer una experiencia de cliente única y personalizada. Hoy en día, los consumidores esperan que sus bancos se dirijan a ellos de una forma adaptada a sus necesidades y les proporcionen los servicios correspondientes. Sin embargo, el espectro es amplio: dependiendo de las preferencias personales, abarca desde ofertas de compras personalizadas y notificaciones cuando se alcanza un cierto saldo en la cuenta hasta consejos concretos de ahorro basados en el gasto del cliente. Para los bancos, al tener todos estos datos a su disposición, los puntos de partida son múltiples. El desafío es convertir el tesoro oculto en los datos en información procesable convertible en acción, aprovecharlos de forma automática y proporcionar así valor añadido a los clientes. Lo importante aquí es no ignorar en ninguna circunstancia la protección de datos. Nuevas soluciones como las Tecnología de Mejora de la Privacidad (PET, por sus siglas en inglés) solucionan este punto al trabajar exclusivamente con datos anonimizados y encriptados. De esta forma, los bancos pueden ofrecen productos y servicios personalizados sin utilizar información personal.